(TBKTSG) - Chuyển đổi số - mục tiêu mà hầu như không một ngân hàng Việt Nam nào không nói đến trong những năm gần đây. Nhưng đến nay các ngân hàng đã chuyển đổi được tới đâu, đã gần tới giai đoạn kết thúc hay chỉ mới bắt đầu vào cuộc?

Làn sóng chuyển đổi số của các ngân hàng đang diễn ra mạnh mẽ, thể hiện qua việc phát triển các sản phẩm mới.

Để đánh giá về chuyển đổi số của các ngân hàng, chúng tôi sử dụng chỉ số sẵn sàng phát triển và ứng dụng công nghệ thông tin (ICT index) và các chỉ số thành phần như: hạ tầng kỹ thuật, hạ tầng nhân lực, ứng dụng công nghệ thông tin (CNTT) nội bộ và dịch vụ trực tuyến của ngân hàng.

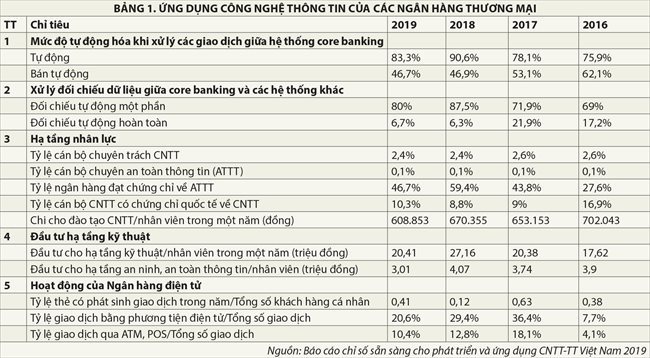

Xu hướng phát triển sản phẩm mới được hỗ trợ bởi việc đầu tư cũng như ứng dụng CNTT của ngành ngân hàng. Trong những năm qua, các ngân hàng Việt Nam đã có những đầu tư đáng kể cho CNTT như đầu tư cho hệ thống core banking và tăng tỷ trọng của các quy trình tự động hóa một phần cũng như toàn bộ. Các khoản đầu tư cho hạ tầng nhân lực và hạ tầng kỹ thuật của ngân hàng cũng được chú trọng (bảng 1).

Theo Báo cáo chỉ số sẵn sàng cho phát triển và ứng dụng công nghệ thông tin - truyền thông 2019, các ngân hàng có xu hướng tập trung cải thiện trong ứng dụng CNTT để nâng cấp core banking, tăng mức độ tự động hóa, nhưng lại giảm sút trong việc triển khai các ứng dụng cơ bản như quản trị nguồn lực, quản lý rủi ro. Dịch vụ Internet banking dành cho khách hàng cá nhân (tra cứu, chuyển khoản, tiết kiệm điện tử...) ngày càng phổ biến nhưng mức độ tăng không nhiều do nhu cầu gần như bão hòa, trong khi dịch vụ này cho khách hàng doanh nghiệp có sự tăng trưởng tốt hơn. Hoạt động của ngân hàng điện tử cũng phát triển hơn trong giai đoạn 2016-2019 (bảng 1).

Mặc dù xác định chuyển đổi số là xu hướng tất yếu, nhưng có sự chênh lệch trong mức độ đầu tư cho công nghệ cũng như quá trình chuyển đổi số của các ngân hàng. Cụ thể, mức độ chênh lệch về ứng dụng CNTT tiếp tục được thể hiện qua bảng xếp hạng ứng dụng CNTT của các ngân hàng. Trong đó, BIDV liên tục đứng đầu về ICT index trong giai đoạn 2017-2019, và đứng đầu về chỉ số sẵn sàng cho phát triển và ứng dụng CNTT. Trong đó, các hạng mục về hạ tầng kỹ thuật, ứng dụng CNTT nội bộ ngân hàng đứng đầu trong năm 2019. Ngoài BIDV có thứ hạng cao, các ngân hàng có vốn nhà nước như Vietcombank, VietinBank và Agribank đều có thứ hạng thấp hơn nhiều ngân hàng thương mại cổ phần khác. Ngân hàng Nam Á tập trung vào lĩnh vực nguồn nhân lực và dịch vụ trực tuyến và đứng thứ 2 về chỉ số sẵn sàng cho phát triển và ứng dụng CNTT, trong khi Ngân hàng Phương Đông (OCB) đứng thấp nhất trong khối ngân hàng thương mại cổ phần tư nhân trong lĩnh vực này. Ngân hàng Dầu khí Toàn cầu đứng cuối bảng về mảng dịch vụ trực tuyến và hạ tầng kỹ thuật.

Chuyển đổi số của ngân hàng phụ thuộc vào mức độ phát triển của ngân hàng và việc ngân hàng định vị chính mình trong hệ sinh thái mới. Các ngân hàng có ba giai đoạn phản ứng trong quá trình chuyển đổi số:

- Phản ứng với hình thức cạnh tranh mới: Các ngân hàng phản ứng với những thay đổi trong cung, cầu các dịch vụ tài chính bằng cách phát triển các kênh kỹ thuật số mới (thông qua các thiết bị di động) và sản phẩm kỹ thuật số mới, chẳng hạn như hoạt động thanh toán kỹ thuật số. Các ngân hàng tin rằng điều này có thể giúp họ định vị ngân hàng của mình trong môi trường cạnh tranh mới.

- Thích ứng công nghệ: Giai đoạn thứ hai trong quá trình chuyển đổi số là tiến hành cải tạo các nền tảng công nghệ để chuyển đổi thành các nền tảng theo module, linh hoạt hơn. Việc này giúp đẩy nhanh việc tích hợp các công nghệ mới và tăng tốc độ phát triển các sản phẩm mới.

- Chiến lược định vị: Các ngân hàng dẫn đầu trong quá trình chuyển đổi số sẽ nỗ lực làm cho các khoản đầu tư lớn vào công nghệ của mình tạo ra lợi nhuận bằng cách theo đuổi các chiến lược kỹ thuật số giúp chuyển đổi sâu sắc cấu trúc tổ chức của mình.

Theo chúng tôi, quá trình chuyển đổi số của các ngân hàng Việt Nam hiện tại chủ yếu đang ở giai đoạn đầu. Tuy nhiên đã có sự phân hóa giữa các ngân hàng, trong đó nhóm các ngân hàng có vốn nhà nước với những lợi thế về vốn đã có sự đầu tư đáng kể nhằm thích ứng với công nghệ (giai đoạn 2). Một số ngân hàng thương mại cổ phần tư nhân như Techcombank (TCB) đã đầu tư 300 triệu đô la Mỹ cho hạ tầng CNTT. TCB được nhìn nhận là ngân hàng tư nhân sở hữu cơ sở hạ tầng CNTT mạnh, chú trọng phát triển trải nghiệm của khách hàng trên ngân hàng trực tuyến.

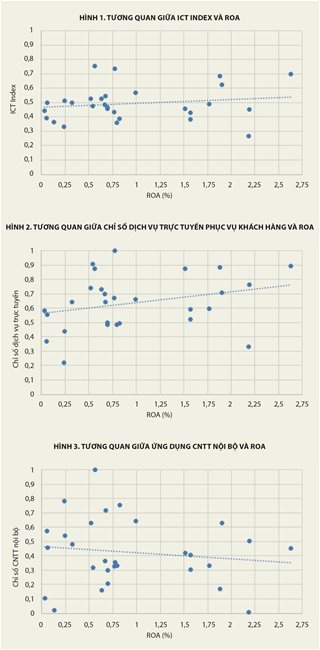

Để đánh giá mối liên hệ giữa chuyển đổi số với khả năng sinh lời trên tài sản (ROA) của các ngân hàng thương mại, chúng tôi sử dụng chỉ tiêu ICT index và các chỉ số thành phần như: hạ tầng kỹ thuật, hạ tầng nhân lực, ứng dụng CNTT nội bộ và dịch vụ trực tuyến của ngân hàng.

Hình 1 cho thấy, về tổng thể, chuyển đổi số của ngân hàng có tương quan thuận với ROA. Nghĩa là việc phát triển và ứng dụng CNTT trong giai đoạn hiện nay, trong chừng mực nào đó sẽ làm gia tăng khả năng sinh lời của các ngân hàng thương mại Việt Nam.

Đối với các chỉ tiêu thành phần, ba yếu tố thuộc về hạ tầng kỹ thuật, hạ tầng nhân lực và dịch vụ trực tuyến phục vụ khách hàng có tương quan thuận với khả năng sinh lời. Đặc biệt, dịch vụ trực tuyến phục vụ khách hàng có tương quan khá chặt chẽ với khả năng sinh lời của ngân hàng (hình 2).

Trong khi đó, ứng dụng CNTT nội bộ lại có tương quan âm với ROA (hình 3). Kết quả này cho thấy, các khoản chi đầu tư triển khai ứng dụng CNTT nội bộ như triển khai core banking, triển khai ứng dụng cơ bản, thanh toán điện tử có sự không đồng nhất giữa các ngân hàng, chính vì thế dẫn đến khả năng sinh lời trung bình của ngành ngân hàng giảm xuống.

Tóm lại, những phân tích trên cho thấy xu hướng đầu tư nghiêm túc của các ngân hàng Việt Nam trong quá trình chuyển đổi số. Quá trình chuyển đổi số này đã có những thành công bước đầu mặc dù quá trình chuyển đổi số đòi hỏi chi phí rất lớn, và các khoản đầu tư cho việc chuyển đổi có thể chưa mang lại lợi nhuận trong ngắn hạn. Trong một giai đoạn nhất định của quá trình chuyển đổi số, các ngân hàng có mức độ chuyển đổi số cao sẽ cung cấp các sản phẩm dịch vụ khác biệt và nhờ đó tạo ra các khoản lợi nhuận lớn hơn so với đối thủ. Tuy nhiên, điều này phụ thuộc vào việc lựa chọn đúng đắn khi đầu tư chuyển đổi số, cũng như nỗ lực và thái độ của chính ngân hàng trước các thay đổi.

(*) Viện Nghiên cứu phát triển công nghệ ngân hàng - trường Đại học Kinh tế - Luật