Sức khỏe tài chính của ngân hàng Việt Nam ra sao sau đại dịch Covid-19?

Trần Hùng Sơn - Hồ Hữu Tín (*)

(KTSG) – Tình hình hoạt động của ngân hàng Việt Nam trước và sau đại dịch Covid-19.

Sau ba năm kể từ khi Tổ chức Y tế thế giới (WHO) có những tuyên bố đầu tiên về đại dịch Covid-19, hầu hết các quốc gia (trong đó có Việt Nam) đều đã nới lỏng các biện pháp phòng, chống dịch. Trong thời gian vừa qua, hoạt động của hệ thống ngân hàng Việt Nam cũng đã ít nhiều chịu sự tác động của đại dịch.

VCB có xếp hạng tốt nhất trong nhóm ngân hàng thương mại cổ phần quốc doanh theo khung CAMELS. Ảnh: T.L

VCB có xếp hạng tốt nhất trong nhóm ngân hàng thương mại cổ phần quốc doanh theo khung CAMELS. Ảnh: T.L

Dưới tác động của đại dịch Covid-19, trong năm 2020 hệ thống ngân hàng được giao nhiệm vụ hỗ trợ doanh nghiệp và khách hàng cá nhân khôi phục sản xuất kinh doanh thông qua việc giãn nợ, hạ lãi suất.

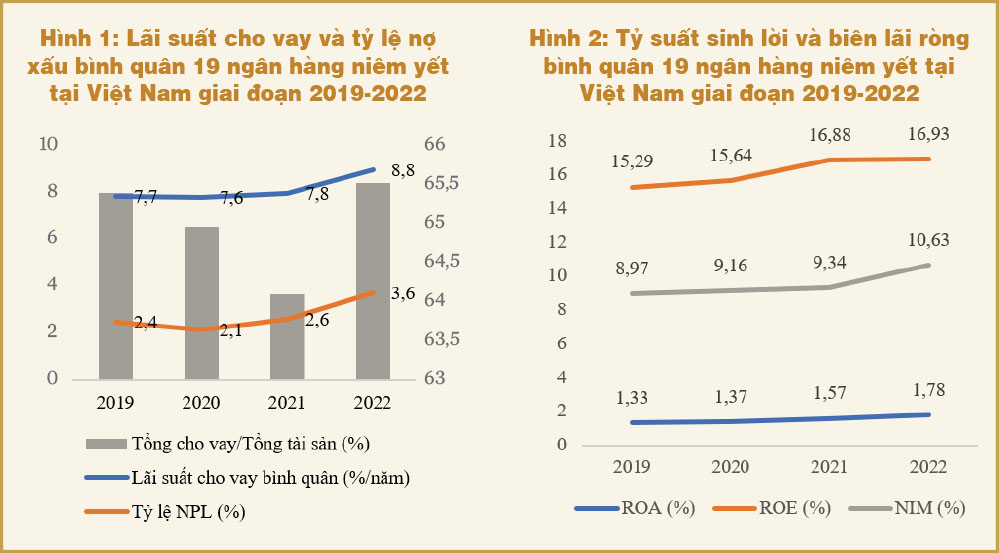

Cụ thể, năm 2020 mức lãi suất cho vay bình quân của các ngân hàng là 7,65%/năm, giảm nhẹ so với mức bình quân 7,71%/năm vào năm 2019. Tuy lãi suất cho vay năm 2020 giảm so với năm 2019, nhưng tăng trưởng tín dụng lại giảm làm cho tỷ lệ cho vay trên tổng tài sản của các ngân hàng giảm từ 65,35% năm 2019 xuống còn 64,92% năm 2020.

Đại dịch Covid-19 làm cho các hoạt động kinh tế đều bị gián đoạn, các doanh nghiệp đóng cửa, hạn chế mở rộng sản xuất kinh doanh, khiến nhu cầu vốn sụt giảm. Sang năm 2021, sau khi đại dịch Covid-19 được kiểm soát tại Việt Nam, lãi suất cho vay bình quân tăng nhẹ lên 7,81%/năm.

Tuy nhiên, mức hấp thụ vốn của các doanh nghiệp vẫn còn thấp do bước đầu thích ứng với trạng thái bình thường mới nên tỷ lệ cho vay trên tổng tài sản của các ngân hàng vẫn thấp hơn so với trước đại dịch (hình 1).

Đến năm 2022, khi các ngân hàng trung ương trên thế giới bắt đầu tăng lãi suất để kiềm chế lạm phát, lãi suất trong nước cũng tăng theo, mức lãi suất cho vay bình quân đã tăng lên 8,8%/năm (hình 1). Tuy lãi suất tăng nhưng tỷ lệ cho vay trên tổng tài sản của các ngân hàng cũng tăng lên, đạt mức 65,47%, tăng nhẹ so với trước khi đại dịch xảy ra.

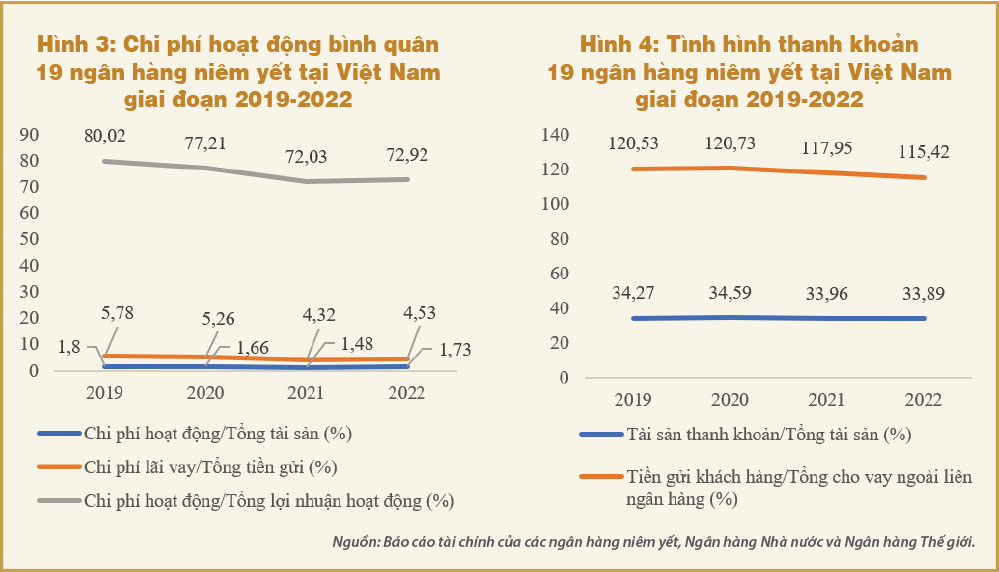

Trong đại dịch Covid-19, để giảm lãi suất cho vay, các ngân hàng đã phải giảm các chi phí. Theo đó, tỷ lệ chi phí hoạt động trên tổng lợi nhuận hoạt động giảm từ 80,02% năm 2019 xuống lần lượt 77,21% và 72,03% vào các năm 2020 và 2021, sau đó tăng nhẹ lên 72,92% vào năm 2022. Điều này cũng tương tự đối với chi phí hoạt động trên tổng tài sản hay chi phí lãi vay trên tổng tiền gửi (hình 3).

Trong thời kỳ khó khăn, các ngân hàng cũng chủ động gia tăng thanh khoản của mình, tài sản có tính thanh khoản cao trên tổng tài sản luôn giữ ở mức trên 30%. Do mức hấp thụ vốn vay thấp, nên tỷ lệ tiền gửi trên tổng cho vay ngoài liên ngân hàng đạt trên 120% (2020), và sụt giảm dần vào 2021 và 2022 (hình 4).

Mặc dù gặp khó khăn với các hoạt động cho vay truyền thống, các ngân hàng đã cố gắng gia tăng các hoạt động dịch vụ, tận dụng các nguồn thu ngoài lãi vay (phí từ các hoạt động dịch vụ). Dù bị ảnh hưởng nhất định trong giai đoạn qua, nhưng tỷ suất sinh lợi và biên lãi ròng của các ngân hàng ổn định trong suốt giai đoạn 2019-2022 (hình 2).

Khả năng sinh lời của các ngân hàng giữ được ổn định trong giai đoạn vừa qua là nhờ một phần vào các chính sách: (1) cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ của khách hàng chịu ảnh hưởng bởi đại dịch Covid-19 trong năm 2021; (2) cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đối với cho vay hoạt động sản xuất kinh doanh và cho vay tiêu dùng và điều chỉnh lại cách trích lập dự phòng đối với các khoản vay này.

Ngoài việc điều chỉnh hạ lãi suất, hệ thống ngân hàng Việt Nam còn triển khai cơ cấu lại thời hạn trả nợ như đã đề cập ở trên. Trong năm 2020, các ngân hàng đã hỗ trợ khách hàng bị ảnh hưởng bởi đại dịch Covid-19 với tổng dư nợ gần 335.000 tỉ đồng.

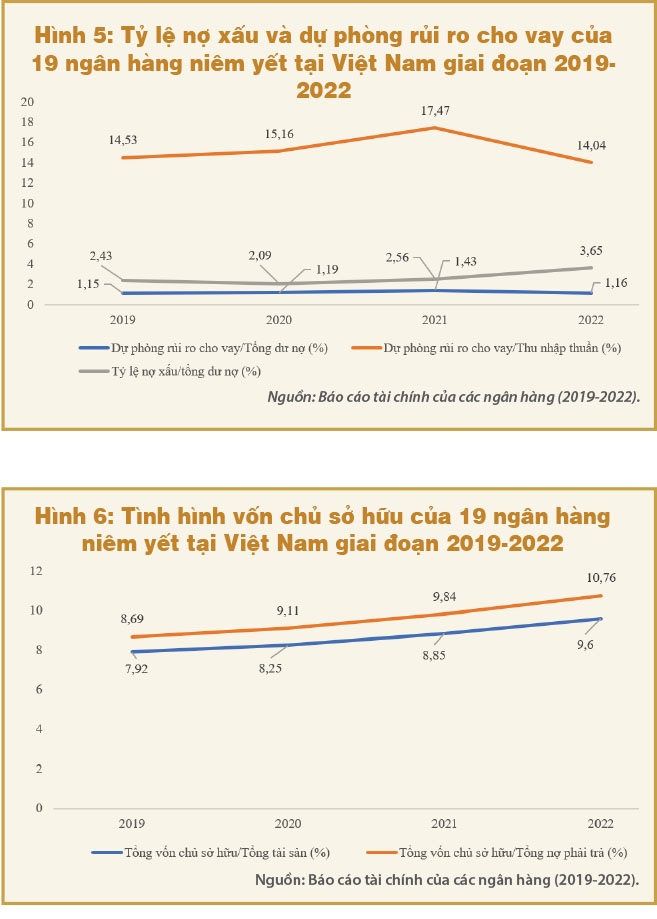

Việc hỗ trợ này tuy giúp khách hàng vay vốn giảm bớt áp lực trả nợ, nhưng sẽ ảnh hưởng đến nợ xấu của hệ thống ngân hàng trong tương lai. Bằng chứng là tỷ lệ nợ xấu năm 2020 giảm so với năm 2019 đạt mức 2,09% (ngay sau khi triển khai cơ cấu lại thời hạn trả nợ), tuy nhiên hai năm sau đó, tỷ lệ nợ xấu trên tổng dư nợ tăng lên lần lượt là 2,56% và 3,65% trong năm 2021 và 2022.

Dự đoán trước những áp lực của việc có thể gia tăng nợ xấu trong tương lai, các ngân hàng đã gia tăng việc trích lập dự phòng, hình 5 cho thấy tỷ lệ trích lập dự phòng của các ngân hàng tăng lên trong năm 2020 và 2021 so với năm 2019 (1,19% và 1,43% so với 1,15%), sau đó giảm vào năm 2022 (1,16% – gần bằng mức năm 2019).

Tương tự, tỷ lệ dự phòng rủi ro cho vay trên thu nhập thuần cũng gia tăng vào hai năm 2020 và 2021, sau đó giảm nhẹ trong năm 2022. Tuy nhiên, cũng cần lưu ý do ảnh hưởng tiêu cực của thị trường bất động sản nên hệ thống ngân hàng Việt Nam sẽ tiếp tục đối mặt với vấn đề nợ xấu trong tương lai.

Tuy gặp khó khăn do đại dịch Covid-19 gây ra, hệ thống ngân hàng Việt Nam đã gia tăng quy mô vốn chủ sở hữu để đáp ứng yêu cầu về an toàn vốn và kiểm soát rủi ro theo Thông tư 41/2016/TT-NHNN và Basel II.

Theo đó, tổng vốn chủ sở hữu trên tổng tài sản của 19 ngân hàng niêm yết tại Việt Nam năm 2020 đạt 8,25% – tăng 0,33% so với năm 2019, tỷ lệ vốn chủ sở hữu trên tổng nợ phải trả cũng tăng, năm 2020 đạt 9,11% – tăng 0,42% so với năm 2019 (hình 6).

Đến cuối năm 2020, hầu hết các ngân hàng đã áp dụng các yêu cầu về đảm bảo an toàn vốn của Ngân hàng Nhà nước, trong đó có bảy ngân hàng đã hoàn thành cả ba trụ cột của Basel II. Sang năm 2022, nhiều ngân hàng cũng đã bắt đầu triển khai Basel III, điển hình như OCB, SSB, TPB, MSB.

Nỗ lực gia tăng vốn chủ sở hữu của các ngân hàng thương mại Việt Nam trong giai đoạn này là đáng ghi nhận. Việc gia tăng vốn chủ sở hữu sẽ giúp ngân hàng tăng khả năng an toàn vốn, tạo lớp đệm bảo vệ ngân hàng trước những rủi ro trong hoạt động cũng như những cú sốc kinh tế vĩ mô.

Do vậy, các ngân hàng có động thái tiếp tục gia tăng vốn chủ sở hữu giai đoạn hậu Covid-19. Cụ thể, tổng vốn chủ sở hữu trên tổng tài sản đạt 9,6% hay tổng vốn chủ sở hữu trên tổng nợ phải trả đạt 10,76% vào năm 2022.

Xếp hạng sức khỏe tài chính của ngân hàng Việt Nam theo khung CAMELS

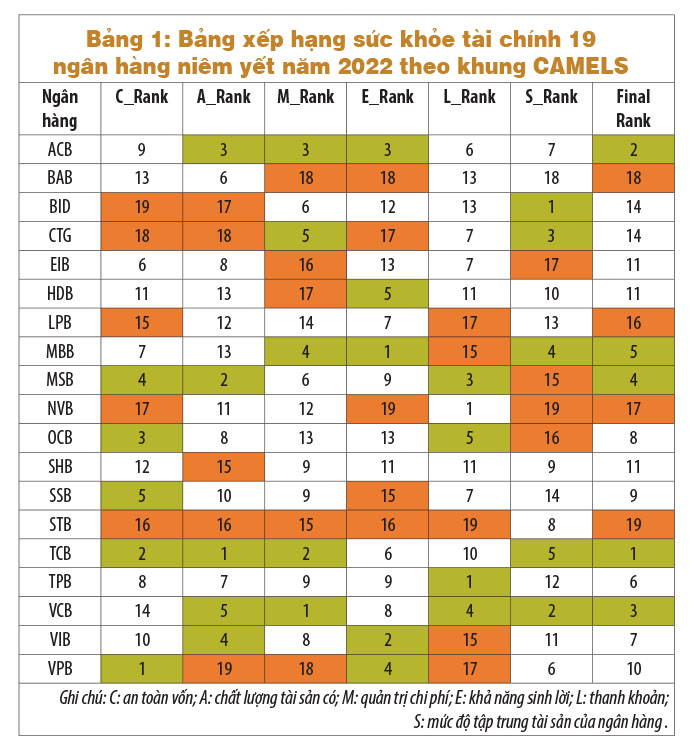

Tiếp theo, bài viết sẽ đánh giá sức khỏe tài chính của 19 ngân hàng niêm yết tại Việt Nam theo khung CAMELS trong năm 2022. Kết quả xếp hạng sức khỏe tài chính của các ngân hàng tại bảng 1 cho thấy:

– Về mức độ an toàn vốn (C): Hai ngân hàng BID và CTG thuộc nhóm ngân hàng có tầm quan trọng hệ thống (SIB) và là hai trong ba ngân hàng thương mại cổ phần quốc doanh niêm yết nhưng khả năng về vốn của hai ngân hàng này lại thuộc nhóm thấp nhất trong các ngân hàng so sánh (xếp hạng lần lượt là 19/19 và 18/19). Ngược lại, hai ngân hàng thương mại cổ phần tư nhân là VPB là TCB lại có mức độ an toàn vốn cao, lần lượt xếp thứ 1 và thứ 2 trong 19 ngân hàng niêm yết.

– Về chất lượng tài sản có (A): Tương tự, ngân hàng BID và CTG một lần nữa nằm trong các ngân hàng có chất lượng tài sản kém (có xếp hạng lần lượt là 17/19 và 18/19), đứng cuối bảng xếp hạng là VPB (19/19). Hai ngân hàng TCB và MSB dẫn đầu bảng xếp hạng về chất lượng tài sản do cả hai ngân hàng này có tỷ lệ nợ xấu trên tổng dư nợ thấp hơn so với các ngân hàng còn lại cũng như tỷ lệ trích lập dự phòng rủi ro thấp.

– Về khả năng quản trị chi phí (M): Trong tiêu chí này, VCB xếp hạng 1/19 (với tiêu chí chi phí hoạt động trên tổng tài sản xếp thứ 5/19, chi phí lãi vay trên tổng tiền gửi xếp thứ 1/19, và tỷ lệ chi phí trên thu nhập xếp thứ 2/19), kế đến là TCB xếp hạng 2/19. Hai ngân hàng xếp cuối cùng là BAB và VPB (đồng xếp 18/19).

– Về khả năng sinh lời (E): MBB, VIB và ACB là tốp 3 ngân hàng có khả năng sinh lời cao nhất trong nhóm các ngân hàng được so sánh với các tiêu chí về ROA, ROE và NIM. Trong khi đó, NVB đứng cuối bảng xếp hạng khi cả ba tiêu chí trên đều xếp hạng 19/19.

– Về thanh khoản (L): Dù không thuộc nhóm SIB, nhưng NVB lại có mức tài sản thanh khoản trên tổng tài sản cao hơn so với các ngân hàng còn lại (chỉ xếp sau TPB), đồng xếp hạng 1/19 với TPB về khả năng thanh khoản. Hai ngân hàng xếp cuối cùng trong tiêu chí này là LPB và VPB (đồng xếp hạng 17/19).

– Về mức độ tập trung tài sản của ngân hàng/tổng tài sản (S): BID và CTG là hai ngân hàng có quy mô tài sản cao nhất trong hệ thống cùng với VCB (thuộc tốp 3 ngân hàng). Hai ngân hàng ngoài nhóm SIB là BAB và NVB có quy mô tài sản thấp so với các ngân hàng còn lại.

Về xếp hạng chung theo khung CAMELS, trong ba ngân hàng thương mại cổ phần quốc doanh, chỉ có VCB có xếp hạng tốt nhất, xếp hạng chung thứ 3/19 với các tiêu chí quản trị chi phí và quy mô xếp hạng lần lượt là 1/19 và 2/19, khả năng thanh khoản xếp thứ 2 và chất lượng tài sản thuộc tốp 5 ngân hàng.

Ngược lại, BID và CTG tuy có quy mô tài sản cao nhưng xếp hạng chung chỉ dừng lại ở mức trung bình, BID và CTG đồng xếp thứ 14/19. Trong nhóm SIB thì TCB, ACB, MSB và MBB là những ngân hàng có sức khỏe tài chính ổn định và tốt nhất trong các ngân hàng so sánh (thuộc tốp 5/19).

Ngược lại, STB có xếp hạng chung 19/19 khi 5/6 tiêu chí đều nằm trong tốp ngân hàng có xếp hạng kém. Nhìn chung, phần lớn các ngân hàng trong nhóm SIB có các xếp hạng về an toàn vốn, chất lượng tài sản và thanh khoản còn thấp.

Cuối cùng, các ngân hàng không thuộc nhóm SIB có sức khỏe tài chính thấp trong nhóm 19 ngân hàng so sánh. Trong đó, BAB, NVB và EIB có xếp hạng lần lượt là 18, 17, 11. Cụ thể:

– BAB có ba tiêu chí: quản trị chi phí; khả năng sinh lời; và quy mô đều thuộc nhóm 5 ngân hàng thấp nhất (đều xếp hạng 18/19).

– NVB cũng có ba tiêu chí: an toàn vốn (17/19); khả năng sinh lời và quy mô (19/19) đều thuộc nhóm 5 ngân hàng thấp nhất.

– EIB có hai tiêu chí: quản trị chi phí (16/19); và quy mô (17/19) thuộc nhóm 5 ngân hàng thấp nhất.

Riêng OCB, dù không thuộc nhóm SIB, có xếp hạng chung đứng thứ 8/19 ngân hàng khi có mức độ an toàn vốn và thanh khoản thuộc tốp 5 ngân hàng.

(*) Trường Đại học Kinh tế – Luật, ĐHQG TPHCM

https://thesaigontimes.vn/suc-khoe-tai-chinh-cua-ngan-hang-viet-nam-ra-sao-sau-dai-dich-covid-19